El dólar oficial anotó la mayor suba semanal desde la devaluación de 2023

Economía13 de septiembre de 2025El tipo de cambio mayorista acumuló un incremento de 7,2% y arrastró al alza a los dólares paralelos.

El dólar blue protagoniza una corrida cambiaria que se controló con una intervención en los tipos de cambio bursátiles.

Economía27 de abril de 2023

La semana pasada, la tasa de interés del plazo fijo tradicional y la de las LELIQs a 28 días pasó de 78% a 81% (nominal anual, TNA), lo que equivale a un interés efectivo mensual del 6,8% y uno del 119% en la prospectiva anual. Muchas voces en la City consideran que es un nivel insuficiente, sobre todo teniendo en cuenta la corrida cambiaria que se vivió en estos días, que llevó al precio del blue cerca de los $500, un valor récord, y la brecha por encima del 120%, la más alta en ocho meses. Es por eso que, aunque luego se moderó esa tendencia gracias a las intervenciones del Banco Central (BCRA) en el mercado del dólar financiero, el mercado se pregunta cuán duradero será ese efecto y analiza las distintas herramientas que tiene el Gobierno para controlar esa dinámica, una de las cuales es el alza de tasas.

Cabe recordar que el ajuste de las tasas que realizó el Central hace pocos días se tomó tras un dato de inflación del 7,7% para marzo y en el marco de una fuerte suba de los dólares paralelos y, con perspectivas de inflación elevadas para abril y ante un escenario cambiario delicado, empiezan a surgir dudas sobre si se debería alzar nuevamente el rendimiento de los instrumentos de política monetaria para aplacar más efectivamente la corrida. Ahora, con una perspectiva de inflación elevada también para abril, muchos analistas no descartan que lleguen más novedades en ese sentido.

Tal como señala Lorena Giorgio, economista jefe de Equilibra, “las nuevas tasas del Central se ubican por debajo del crawling-peg del dólar oficial, que viene viajando a un ritmo diario mensualizado del 7% en las últimas ruedas y, por debajo de la inflación, tanto la de marzo (7,7%) como la proyectada para abril (en torno a 7%)”. Asimismo, también quedaron muy abajo del avance de las cotizaciones de dólares financieros y Giorgio señala que, “para volver a empardar a la inflación mensual esperada, el BCRA debería subir la tasa de política monetaria al menos unos 500 puntos básicos, hasta la zona del 86%”.

Queda claro que la aceleración inflacionaria de inicios de año llevó nuevamente las tasas a terreno negativo durante febrero y marzo y, el economista de Ecolatina Santiago Manoukian indica que “la reciente disparada de los dólares paralelos y el compromiso asumido con el Fondo Monetario Internacional (FMI) forzó al BCRA a no quedarse inmóvil”. Es por eso que el Central dispuso la última suba de tasas a fin de procurar moderar las presiones inflacionarias y las tensiones sobre la brecha cambiaria. Giorgio calcula que, pero para pensar en una tasa atractiva en términos reales, debería tener un piso mínimo de 90% (TNA), que equivaldría a una tasa mensual de 7,5%. Y, en igual sentido, Manoukian advierte que el nuevo rendimiento del plazo fijo no logró volver a terreno positivo en el corto plazo. Así, según su opinión, “el renovado ajuste de tasas seguirá siendo ineficaz para moderar las presiones inflacionarias” y considera que el impacto monetario que tendrá sobre la emisión el pago de intereses de los pasivos remunerados, sumado a otros factores que mantendrán elevada la emisión limitan la capacidad de la política monetaria para moderar una dinámica inflacionaria.

Entonces, ¿debería hacerse un ajuste aún mayor? Tal se desprende de los comentarios previos, el economista Martín Carro, apunta que hay una idea de que la suba de tasa de interés que realizó el Gobierno en los últimos días es insuficiente porque, si uno mira la tasa mensual de política monetaria contra el Índice de Precios al Consumidor (IPC), es negativa. Sin embargo, Carro señala que “hay momentos en los que la tasa tiene poco efecto en lo financiero, tanto en la reducción de la inflación, como cuando hay una corrida contra el dólar”, como la que vemos en este momento. Así, su opinión es que elevar la tasa permanentemente no hace más que posponer el problema porque, apunta que, “si hay un apetito de dolarización de capitales, la tasa resulta casi nula para evitar ese proceso dolarizador”. Y es que se trata de agentes financieros que decidieron tener una parte de su cartera en moneda extranjera, por lo que la tasa parece poco efectiva para contrarrestar esa dinámica en estos momentos.

Y, en una línea similar apunta el economista y director de EcoGo Sebastián Menescaldi, quien sostiene que “si bien los niveles de tasa efectiva anual del 119% están por debajo de la inflación de marzo anualizada, lo que realmente sucede en el mercado en estos momentos y que está disparando los tipos de cambio es que hay una fuerte escasez de dólares en el mercado y muchos pesos”. Esa situación genera un fuerte desbalance en la dinámica cambiaria, por lo que, según esta dinámica, la demanda de dólares está alineada en este momento a la escasez de oferta y no al rendimiento de las tasas realmente. En consecuencia, para Menescaldi, por más que se suba la tasa, “lo que debe procurar el Gobierno es conseguir dólares o reducir fuertemente su demanda para estabilizar el mercado financiero”, más que apelar a una nueva suba de tasas, ya que pareciera que la tasa no es el driver que hoy esté mirando el mercado. Y así lo confirman los esfuerzos que viene haciendo el ministro de Economía, Sergio Massa, por lograr obtener un nuevo desembolso del FMI y en pos de tratar de impulsar la liquidación de dólares por parte del campo, con el lanzamiento reciente del programa dólar agro, que no está teniendo el éxito esperado por la fuerte sequía que afecta al sector sojero y a las economías regionales este año.

Fuente: Ámbito.

El tipo de cambio mayorista acumuló un incremento de 7,2% y arrastró al alza a los dólares paralelos.

La Agencia de Recaudación y Control Aduanero (ARCA), organismo que reemplazó a la AFIP, actualizó los montos máximos para transferencias, consumos y saldos bancarios.

Una familia tipo requirió $1.160.780 para no ser pobre en agosto, según el INDEC. La Canasta Básica Total subió 1,0% en el mes y 23,5% en un año.

Conocé las cotizaciones dólar blue, el oficial, el MEP y el CCL.

Cuando un error lo convierte en oro para los coleccionistas.

La divisa norteamericana subió y arrastó a los financieros pese a que el BCRA anunció nuevas restricciones a las entidades para contener el dólar.

Cada septiembre, alumnos y alumnas esperan la confirmación sobre si tendrán día libre por el Día del Estudiante ¿Habrá asueto escolar?

A pesar del miedo a las bacterias, la evidencia científica sugiere que el verdadero riesgo está en las manos, no en el asiento.

La concentración será a las 13, en Ciudad Universitaria, la movilización comenzará a las 14 y el acto central será a las 15.30 en Hipólito Yrigoyen y Obispo Trejo, donde se leerá un documento consensuado por las autoridades, los gremios docente y no docente y los representantes estudiantiles.

A fines de octubre vence el plazo para solicitar la ciudadanía española por la Ley de Nietos. Qué pasará con los turnos y expedientes.

La FIFA anunció una medida sin precedentes que incrementa en un 70% lo que percibieron los clubes en la edición pasada.

Estos obligarán a las principales plataformas de redes sociales a identificar y eliminar las cuentas de usuarios menores de 16 años.

Los sectores tradicionalistas celebraron la decisión, ya que desde hace un tiempo reclamaban que se restituyera el rito que consideran esencial.

Un estudio reciente revela que el Sol incrementa su actividad tras alcanzar mínimos históricos en 2008, un cambio inesperado que sorprende a los científicos.

El trámite, que anteriormente se debía hacer en Buenos Aires, ahora se puede realizar de manera gratuita en la ciudad de Córdoba.

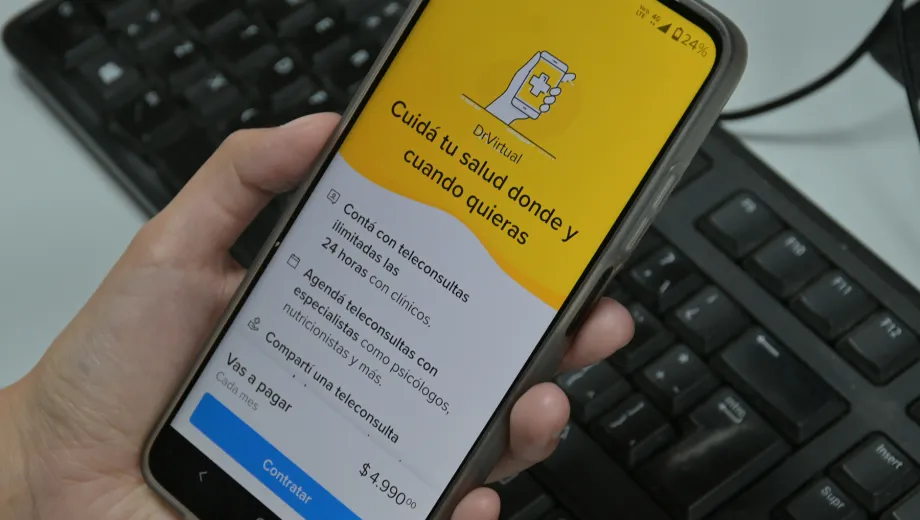

Mercado Libre lanzó un servicio de consultas médicas online a casi seis veces menos que lo que fija el Colegio de Médicos, generando críticas de entidades médicas de todo el país.